Chi tiêu tài chính cá nhân đóng một vai trò rất quan trọng trong việc tiết kiệm và đầu tư hiệu quả. Một kế hoạch chi tiêu tài chính cá nhân hợp lý và hiệu quả sẽ giúp cho bạn có thể dễ dàng thực hiện được các dự định, tránh những sự lãng phí không đáng có.

1. Chi tiêu tài chính cá nhân là gì?

Chi tiêu cá nhân trong tiếng Anh là được gọi là Personal Consumption Expenditures. Ký hiệu là PCE. Chi tiêu tài chính cá nhân chính là chỉ số đo lường một cách toàn diện về các mức độ chỉ tiêu hàng tháng của người tiêu dùng. Nó bao gồm những chi phí hàng hóa lâu bền, chi phí hàng tiêu dùng và các dịch vụ.

2. Các phương pháp chi tiêu tài chính cá nhân

Để hỗ trợ và giúp cho việc chi tiêu tài chính cá nhân được hiệu quả, chúng ta có thể tham khảo và sử dụng 2 công cụ hỗ trợ sau đây.

-

Chi tiêu tài chính cá nhân bằng App

Hiện nay, chi tiêu tài chính cá nhân thông qua các ứng dụng di động đang ngày càng trở nên phổ biến và là công cụ hữu hiệu giúp bạn lập kế hoạch chi tiêu, quản lý nguồn tiền, đầu tư và tiết kiệm… Dựa trên nền tảng số, các ứng dụng hỗ trợ quản lý chi tiêu, cung cấp những con số nhất định và phân tích tình hình tài chính của bạn. Một số ứng dụng còn có tính năng nhắc người dùng ghi chú nếu quên.

Mời bạn xem chi tiết cách tải App và tích lũy 3Gang Chi tiết hơn Tại đây

Bạn có thể tham khảo sử dụng một số app quản lý chi tiêu cá nhân misa, Spendee, PocketGuard…

-

Chi tiêu tài chính cá nhân qua excel hoặc qua sổ sách

Bên cạnh một số các app, chúng ta cũng có thể chi tiêu tài chính cá nhân qua phần mềm excel hoặc sổ sách ghi chép để dễ dàng theo dõi mọi hoạt động thu chi, tích lũy hàng tháng của mình và gia đình.

Với công cụ Excel bạn có thể hoàn toàn dễ dàng tính toán, xác định được mức chênh lệch thu chi để có sự điều chỉnh kịp thời.

3. Cách lập kế hoạch chi tiêu tài chính cá nhân hợp lý, tiết kiệm

-

Nắm bắt rõ được tình hình chi tiêu tài chính cá nhân

Để có thể lập kế hoạch chi tiêu tài chính cá nhân hiệu quả, đòi hỏi chúng ta cần phải đánh giá chính xác tình hình tài chính hiện tại của bạn. Chúng ta cần phải biết rõ cụ thể mức thu nhập hàng tháng của mình là bao nhiêu và các khoản nợ bao nhiêu nếu có để thanh toán…

Khi bạn liệt kê càng chi tiết các khoản, thì bạn càng dễ dàng thiết lập một kế hoạch chi tiêu cá nhân hiệu quả để thực hiện.

-

Xác định các khoản cần thiết phải chi tiêu

Dựa trên tổng số mức thu nhập này, mỗi người sẽ có các khoản chi tiêu khác nhau. Vì vậy, cần xác định rõ nhu cầu cá nhân, đồng thời phân loại các nhóm tiền cụ thể. Thông thường có chứa ba nhóm chính các khoản chi tiêu tài chính cá nhân:

– Nhóm 1 – Khoản chi cố định hàng tháng: Tổng tiền nhà ở, tiền ăn, tiền đi lại, tiền điện, nước, tiền điện thoại, tiền nuôi con và bố mẹ…

– Nhóm 2 – Khoản tiền để dành tiết kiệm và đầu tư: Cần có một khoản tiết kiệm phòng khi bạn mất việc trong 3 tháng. Lúc đó có thể sử dụng số tiền này để trả nợ, đầu tư vào việc nâng cao các kỹ năng, cải thiện thêm về mức thu nhập, v.v.

– Nhóm 3 – Khoản chi tiêu tự do: Khoản này dành cho các mối quan hệ với người thân và bạn bè, giải trí. Tuy nhiên, cũng có thể dùng để chia vào hai nhóm trên.

-

Tính toán và đưa ra kế hoạch chi tiêu tài chính cá nhân cho từng khoản

Sau khi đã xác định được mọi khoản cần chi tiêu, bạn sẽ phải phân bổ khoản tiền của mình sao cho phù hợp nhất. Bạn cũng có thể trích ra khoảng từ 50% tổng số thu nhập để chi tiêu cho những khoản thiết yếu trong cuộc sống, từ 15% đến 20% tổng thu nhập dùng để có thể đầu tư, hoặc tiết kiệm cho tương lai. Từ 20% – 30% còn lại dùng để đáp ứng cho một số các nhu cầu, thói quen sinh hoạt của cá nhân.

-

Tính toán và cân đối lại mức chi tiêu tài chính cá nhân

Ngay sau khi đã phân bổ xong về nguồn tiền theo tình hình thực tế, bạn cần phải tính toán lại mọi khoản dự chi. Mục đích xác định mức chênh lệch là để cân đối nguồn tiền cho từng khoản, từng nhóm chi tiêu tài chính cá nhân cụ thể.

Bạn hãy xem xét những mục không cần thiết, để có thể đạt được mục tiêu quản lý tài chính. Bạn có thể cắt nhóm 5% những khoản không cần thiết ở nhóm 1 những vẫn đảm bảo mức sống, chi tiêu tiết kiệm hiệu quả.

-

Tiết kiệm và dành khoản đầu tư cho tương lai

Tùy vào mức thu nhập của bản thân mà chúng ta có thể lựa chọn mức tiết kiệm sao cho phù hợp nhất. Với các khoản đầu tư tiết kiệm này bạn sẽ giúp bạn đạt được mục tiêu chi tiêu tài chính cá nhân trong tương lai, phòng ngừa các rủi ro thất nghiệp, bệnh tật…

-

Thực hiện và tuân thủ theo mọi kế hoạch đã đề ra

Việc cuối cùng đó là cần phải tuân thủ theo bảng kế hoạch đã đề ra. Sau một vài tháng thực hiện, chúng ta hãy xem xét lại hiện còn có những khoản nào chưa chi tiêu phù hợp hay cần thay đổi để có thể điều chỉnh lại sao cho phù hợp nhất với đúng tình hình thực tế của bản thân.

4. Cách tính chi tiêu cá nhân được người thành công áp dụng

-

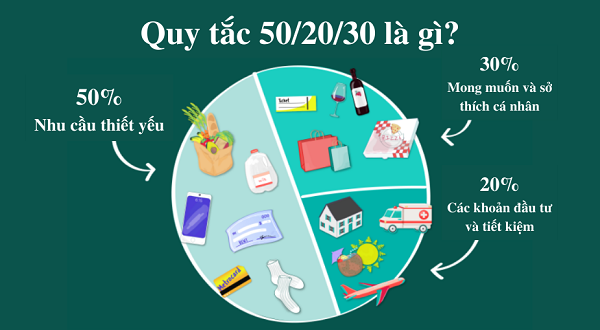

Sử dụng phương pháp 50/20/30

Quy tắc 50/20/30 là quy tắc phân chia thu nhập hàng tháng thành ba phần: 50% thu nhập dành cho các nhu cầu thiết yếu, 20% thu nhập dành cho tiết kiệm và đầu tư, 30% thu nhập dành cho các nhu cầu và mong muốn của cá nhân. Cụ thể:

50% Chi tiêu thiết yếu, bắt buộc: Khoản chi tiêu này gồm các chi phí cơ bản cần phải trả định kỳ như tiền thuê nhà, học phí, hay tiền điện nước, tiền xăng, chi phí ăn uống,…Đối với những khoản chi tiêu cố định này, bạn có thể xác định tổng số tiền dựa trên hóa đơn, lịch sử chi tiêu trong các tháng trước.

20% Chi tiêu dành cho tích lũy và đầu tư: Thiết lập khoản tiền này giúp bạn phòng tránh được các rủi ro tài chính trong tương lai. Để có thể tìm ra con số hợp lý, bạn có thể thử nghiệm một cách dành ra khoảng từ 10% – 15% thu nhập trong vòng 2 -3 tháng. Và sau đó cũng có thể tăng dần theo khả năng tài chính của mình. Mục tiêu chung đó là nhằm giảm bớt các chi phí ở nhóm linh hoạt và tăng thêm số tiền tích lũy lên.

30% Chi tiêu linh hoạt: Khoản chi tiêu này sẽ bao gồm những chi phí như chi phí mua sắm, chi phí giải trí, chi phí phát sinh khác,… Do đây không phải là nhóm chi tiêu thiết yếu và đôi khi bạn chỉ mua sắm do cảm tính chứ nó thực sự không cần thiết.

-

Chi tiêu tài chính cá nhân theo quy tắc 6 chiếc lọ

Thực hiện quy tắc 6 chiếc lọ tài chính theo công thức quản lý chi tiêu tài chính cá nhân như sau:

Lọ 1 – Chi tiêu các khoản thiết yếu (55% thu nhập): Lọ thứ nhất trong 6 lọ tài chính chiếm phần trăm lớn nhất. Với mục đích nhằm cung cấp chi phí chi tiêu cho mọi hoạt động sinh hoạt hàng ngày, đáp ứng nhu cầu sinh hoạt không thể thiếu. Khi bạn đang sử dụng nhiều hơn 55% tổng thu nhập cho khoản này, thì bạn cần cân chỉnh lại để cắt giảm sao cho phù hợp.

Lọ 2 – Tiết kiệm dài hạn (10% thu nhập): Khoản chi tiêu này phục vụ cho mục tiêu tiết kiệm trong dài hạn cho cuộc sống như việc mua nhà, mua xe, hay chi tiêu cưới sinh, kinh doanh,… Bí quyết của lọ thứ 2 này là sau khi nhận được mức thu nhập bạn nên trích tiền ngay vào khoản tiết kiệm này, hoặc mở sổ gửi tiết kiệm, hoặc nuôi heo đất để tránh trường hợp sử dụng vào số tiền này.

Lọ 3 – Các quỹ chi tiêu cá nhân (10% thu nhập): Nâng cao giá trị của bản thân cũng là một cách để nâng cao thu nhập của bạn. Do vậy, bạn cần trích 10% tổng thu nhập vào khoản quỹ này này để tham gia những khóa học lấy chứng chỉ, các kỹ năng, workshop,… để trau dồi thêm kiến thức tài chính, trình độ chuyên môn cho bản thân, tăng thêm cơ hội thăng tiến trong công việc.

Lọ 4 – Quỹ chi tiêu hưởng thụ (10% thu nhập): Khoản chi tiêu này được xem như một quỹ chi tiêu cá nhân dành cho khoản thưởng bản thân. Sau khi đã nỗ lực làm việc và tiết kiệm, bên cạnh đó cũng giúp chúng ta có tinh thần thoải mái, thêm động lực để có thể cố gắng. Hãy dùng khoản tiền này để mua một số thứ bạn đã thích, hay như đi du lịch, chăm sóc đầu tư vào bản thân,…

Lọ 5 – Quỹ đầu tư tài chính (10% thu nhập): Bạn sẽ dùng khoản tiền này cho việc đầu tư, hoặc gửi tiết kiệm, cũng như góp vốn kinh doanh,… hoặc sinh lời, tạo thêm nguồn thu nhập thụ động, giúp đạt được các mục tiêu tự do tài chính khác.

Lọ 6 – Quỹ từ thiện (5% thu nhập): Quỹ chi tiêu cá nhân này sẽ dùng để làm từ thiện, giúp đỡ những người thân, bạn bè. Nó sẽ phụ thuộc vào mức độ thu-chi mà bạn có thể để giảm số tiền ở quỹ này xuống, tuy nhiên cũng hạn chế cắt giảm hoàn toàn đi khoản này, vì trong cuộc sống mọi người vẫn luôn cần sự sẻ chia.

-

Ứng dụng đầu tư – 3Gang

3Gang hiên là một trong số các ứng dụng tài chính Fintech, ứng dụng công nghệ hiện đại 3Gang cho phép người dùng hình thành thói quen bắt tích lũy chỉ từ 30.000 đồng. Ứng dụng này với mục đích hướng đến những cá nhân và các nhà đầu tư nhỏ lẻ, các đối tượng muốn đầu tư nhưng chưa có số vốn lớn hoặc vốn không nhiều. Ứng dụng đầu tư này đặc biệt chú trọng đến sự tiện lợi cho người dùng, hoàn toàn có thể đầu tư trực tiếp trên điện thoại di động và linh hoạt.

Kết luận

Trên đây là những thông tin về chi tiêu tài chính cá nhân và cách tính chi tiêu cá nhân mà 3Gang chia sẻ đến bạn đọc. Hy vọng những kiến thức trong bài viết này có thể giúp bạn đọc tìm ra được cho mình cách tính chi tiêu cá nhân làm sao để chi tiêu tài chính cá nhân phù hợp nhất.

Mọi thắc mắc về 3Gang, Quý khách vui lòng liên hệ:

- Hotline: 1900 3492

- Zalo hỗ trợ: 097 853 6835

- Chat trực tiếp tại Fanpage 3Gang Tại đây