Đối với các nhà đầu tư, những công cụ phân tích kỹ thuật chính là một vũ khí đắc lực của các nhà đầu tư để tối ưu việc mở vị thế mua và bán. Fibonacci là một trong những công cụ phân tích kỹ thuật được nhiều nhà đầu tư ưa chuộng nhất bởi độ chính xác cao và với tính đa năng. Do đó, khi dùng Fibonacci, nhà đầu tư hoàn toàn có thể tối ưu được điểm mua và điểm bán, điểm cắt lỗ với mức xác suất chính xác khá là cao.

Vậy Fibonacci là gì và cách sử dụng như thế nào? Trong bài viết này, 3Gang sẽ hướng dẫn các bạn cách sử dụng Fibonacci theo mô hình 2 bước của Carolyn Boroden. Hãy cùng theo dõi trong bài viết này nhé.

1. Fibonacci là gì?

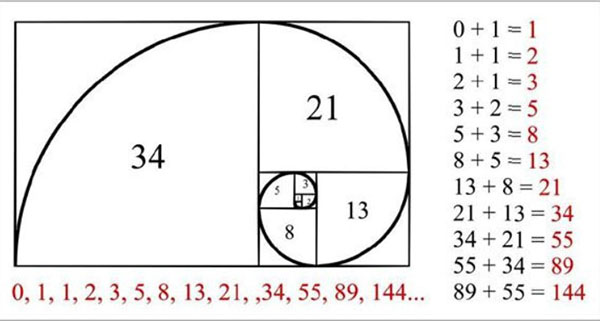

Từ thế kỉ thứ 12 thì dãy số Fibonacci được bắt nguồn từ lý thuyết toán học của nhà toán học người Ý Leonardo Fibonacci. Đây là một dãy số được các nhà đầu tư sử dụng phổ biến trong phân tích kỹ thuật. Dựa vào kiến thức lý thuyết, thì đây là chuỗi số được bắt đầu là số 0, số 1 và có các số phía sau được tính bằng cách lấy tổng của 2 số đứng liền trước nó.

Dãy số Fibonacci này cụ thể có dạng như: 0,1,2,3,5,8,13,21,34,55,89,144,233,377,610…

Thông qua dãy số đó, nhiều nhà phân tích đã nhận thấy rằng khi chia những số trong dãy này cho nhau ta sẽ được những tỷ lệ như sau: 23.6%, 38.2%, 61.8%, 161.8%. Những chỉ số này đã được nhiều nhà phân tích cho rằng đây là các mức phần trăm nổi bật trong việc đi phân tích kỹ thuật và trong những giao dịch. Nhìn chung thì có 3 mức tỷ số tương đối nổi bật và được sử dụng phổ biến rộng đó là 23.6%, 38.2% và 61.8%.

>> Xem thêm: Ứng dụng tài chính 2025 nào uy tín, sinh lời cao?

Việc dựa trên chỉ số Fibonacci để phân tích chứng khoán này là rất logic và đem lại một hiệu quả rõ ràng cho các nhà đầu tư. Chứ hoàn toàn không theo cảm tính và sự mơ hồ như cách những nhà đầu tư thường dự đoán mà không căn cứ như thông thường.

2. Fibonacci trong thị trường chứng khoán là gì?

Trong thị trường đầu tư chứng khoán, con số tỷ lệ vàng sẽ được gọi là chỉ báo Fibonacci, chúng được sử dụng khi phân tích kỹ thuật. Và con số này được ứng dụng trong việc tính toán, xác định những ngưỡng thay đổi quan trọng của giá cổ phiếu như ngưỡng hỗ trợ – ngưỡng kháng cự hay ngưỡng cắt lỗ và điểm giá mục tiêu…

3. Tỷ lệ vàng trong Fibonacci là gì?

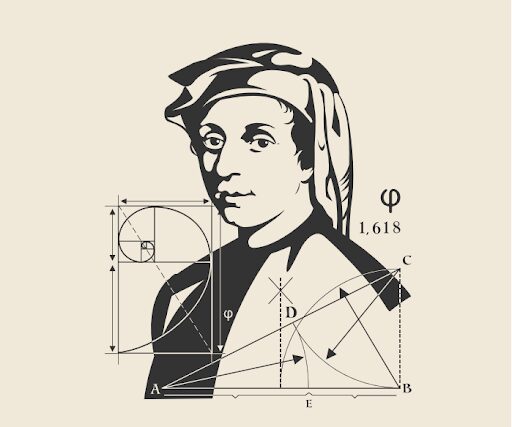

“Tỷ lệ vàng” của dãy Fibonacci là khái niệm được một nhà toán học Phidias khám phá ra. Do đó, nó thường được gọi với cái tên là Phi, có ký hiệu là Φ và được biểu diễn dưới dạng tỉ lệ của 2 đoạn thẳng trên một đoạn thẳng lớn và bằng tổng của hai đoạn thẳng đó.

Trên thực tế, thì tỷ lệ vàng của dãy Fibonacci được sử dụng rất là rộng rãi trong nhiều lĩnh vực như mỹ thuật, những ngành kỹ thuật hay thậm chí còn được sử dụng trong tự nhiên, chúng ta cũng hoàn toàn có thể bắt gặp những tỷ lệ này. Trên thị trường tài chính, các tỷ lệ vàng của Fibonacci cũng đã được ứng dụng một cách rất là hiệu quả.

4. Lịch sử ra đời của dãy số Fibonacci như thế nào?

Dãy số Fibonacci được ra đời bởi một nhà toán học người Ý có tên là Leonardo Fibonacci. Devlin – là tác giả của cuốn “Đi tìm Fibonacci: Nhiệm vụ là để khám phá lại thiên tài toán học đã bị lãng quên, người mà đã thay đổi thế giới”, cho biết. Và đến thế kỷ 19, thì các nhà khoa học mới đặt ra biệt danh cho dãy số đó là Fibonacci, nó có nghĩa là “con trai của gia tộc Bonacci”, mục đích để phân biệt nhà toán học với một Leonardo nổi tiếng khác của Pisa.

Tuy vậy, Devlin cũng cho biết rằng Leonardo không hẳn lại là người đã phát hiện ra dãy số. Những văn bản xưa tiếng Phạn cổ đại có sử dụng hệ thống chữ số Ấn Độ giáo – Ả Rập cũng có đề cập đến những dãy số này, và các văn bản này lại có trước Leonardo of Pisa từ hàng thế kỷ.

>> Gợi ý: Ứng dụng đầu tư chứng khoán tốt nhất tại Việt Nam

Cho đến năm 1202, Leonardo of Pisa đã xuất bản ra cuốn sách “Liber Abaci”, một cuốn sách để dạy toán học về “cách thực hiện những phép tính”. Cuốn sách này viết cho chủ yếu là các nhà kinh doanh và nó là một công cụ rất hữu ích để theo dõi khoản lợi nhuận và mức thua lỗ,…

Ở một đoạn trong cuốn sách, Leonardo đã giới thiệu trình tự với một vấn đề có liên quan đến thỏ. Bài toán đó có nội dung như sau: Bắt đầu với một con thỏ đực và một con thỏ cái. Sau thời gian là một tháng, chúng đã trưởng thành và sinh ra một lứa con với một con thỏ đực và một con thỏ cái khác. Tháng sau nữa, những con thỏ sinh sản và cũng xuất hiện thêm một con đực và con cái khác, chúng cũng hoàn toàn có thể giao phối sau một tháng. Sau thời gian là một năm, thì chúng ta sẽ có bao nhiêu con thỏ? Câu trả lời đó là 144 con thỏ – và công thức được áp dụng để đi đến câu trả lời đúng đó là thứ mà hiện nay được gọi là dãy Fibonacci.

“Liber Abaci” lần đầu tiên đã được ra với thế giới phương Tây. Nhưng sau một số đoạn ngắn về việc chăn nuôi thỏ, thì Leonardo of Pisa đã không bao giờ nhắc đến nữa. Trên thực tế thì, nó hầu như đã bị lãng quên cho đến tận thế kỷ XIX, khi những nhà toán học nghiên cứu thêm về những tính chất toán học của dãy số. Vào năm 1877, nhà toán học người Pháp Edouard Lucas chính thức và quyết định đặt tên cho bài toán con thỏ đó là “dãy Fibonacci”.

5. Mối quan hệ giữa tỷ lệ vàng với dãy số Fibonacci?

Giữa dãy Fibonacci và tỷ lệ vàng luôn có mối liên hệ mật thiết và chặt chẽ với nhau. Có một điểm đặc biệt đó là khi hai số này liền kề trong dãy fibonacci chia cho nhau thì chúng ta sẽ luôn được một kết quả là con số xấp xỉ 1.61803.

Ví dụ: 5:3 = 1.66 hay 3:2 = 1.5.

Từ đó chúng ta có thể nhận thấy rằng mối liên hệ giữa tỷ lệ vàng và dãy số FIbonacci cụ thể như sau: Tỷ lệ của hai số liền kề bất kỳ trong dãy số này sẽ có tỷ số xấp xỉ với tỷ lệ vàng. Khi số liền kề này càng lớn thì tỉ số này càng gần và giống với tỷ lệ vàng hơn.

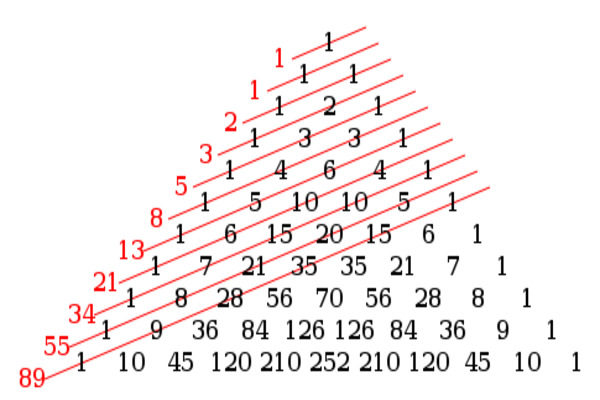

Một số dãy các số Fibonacci nổi bật có thể được lấy theo một trong số các cách sau:

- Khi chia một số bất kỳ trong dãy số này cho một số khác đứng ngay sau nó thì ta sẽ được con số là 0.618. Ví dụ: 55 chia 89 hay 8 chia 13.

- Khi chia một số bất kỳ nào đó trong dãy số này cho một con số khác cách số đó 1 vị trí về phía bên phải ta sẽ được con số là 0.382. Ví dụ 55 chia 144 hay 89 chia 34.

- Khi chia một số bất kỳ trong dãy số này cho một số đứng liền trước nó thì ta sẽ được số có tỷ lệ vàng là 1.618. Ví dụ 144 chia 89 hay 89 chia 55.

>> Xem thêm: Các ứng dụng đầu tư chứng khoán uy tín

Trong cuộc sống thường ngày như hiện nay, thì tỷ lệ vàng được con người áp dụng rộng và rất phổ biến, chúng xuất hiện một cách dày đặc trong tự nhiên. Đối với những công trình được xây dựng bởi con người khi có tỷ lệ vàng được áp dụng vào các thiết kế thì rất cân xứng và rất hài hoà. Đặc biệt, nhiều công trình này thường sẽ có sức bền rất là lớn và vững chắc theo thời gian. Một số những ví dụ nổi bật như: bức họa Mona Lisa của Da Vinci, hay như đền Parthenon ở Hy Lạp hay Ginza tại Ai Cập,…

Một số những thương hiệu lớn hiện nay cũng đều áp dụng tỷ lệ vàng này trong chính các logo như Pepsi, Apple, Twitter, Adidas,…tỷ lệ vàng này giúp cho doanh nghiệp đem đến cho khách hàng sự hài lòng về mặt thẩm mỹ cũng như sự thoả mãn về mặt thị giác nhờ sự cân bằng về tỷ lệ.

6. Fibonacci trong chứng khoán gồm có mấy loại?

Khi sử dụng ứng dụng Tradingview trader, thì đa số nhiều nhà đầu tư khi tham gia vào thị trường chứng khoán có thể thấy Fibonacci có tất cả là 10 loại như: Fibonacci thoái lui, Fibonacci mở rộng dựa trên xu hướng, hay như Fibonacci vùng thời gian và Fibonacci kháng cự dạng quạt …

Những loại Fibonacci này đa số khá là giống nhau và tương đối phức tạp nên các trader không nhất thiết phải biết hết tất cả 10 dạng kể trên mà chỉ nên tập trung để tìm hiểu những loại được sử dụng nhiều như:

6.1 Fibonacci thoái lui – Fibonacci Retracement

Fibonacci thoái lui đây là dạng chỉ báo Fibonacci thông dụng nhất trong thị trường chứng khoán. Nó được sử dụng chủ yếu trong phân tích kỹ thuật, giúp cho các nhà đầu tư tìm ra được mức giá mục tiêu và ngưỡng cắt để lỗ hợp lý. Dựa vào đó, nhiều nhà đầu tư xây dựng được các chiến lược giao dịch phù hợp với mình.

Ứng dụng Fibonacci thoái lui trong thị trường chứng khoán tiêu biểu nhất đó là thuyết sóng Elliott và mẫu hình Gartley. Theo đó, sau các đợt biến động, những mức kháng cự và mức hỗ trợ mới thường sẽ được hình thành trùng hoặc gần với đường Fibonacci thoái lui quan trọng như: 23,6%, 38,2%, 50%, 61,8% và 100%.

Và để làm được điều này, trước hết các nhà đầu tư cần phải xác định và vẽ được đường Fibonacci thoái lui.

- Bước 1: Cần xác định được các đỉnh và đáy trong những xu hướng tăng, xu hướng giảm gần đây.

- Bước 2: Sau đó, tiến hành nối đỉnh gần nhất với đáy gần nhất đối với xu hướng giảm và nối đáy gần nhất với đỉnh gần nhất đối với xu hướng tăng.

Ví dụ:

Fibonacci thoái lui khi áp dụng lên biểu đồ ngày của chỉ số NAB sẽ được xác định từ đáy Bạn đọc có thể thấy những mức hỗ trợ uy tín đó là 0.5 và 0.618. Ngày 09/06, giá của cổ phiếu chạm đến ngưỡng hỗ trợ và sẽ bật lên lại. Tuy nhiên, vào ngày 06/07, thì giá NAB chạm mức kháng cự là 0.236 và giảm xuống chạm tới mức hỗ trợ mạnh là 0.618 và tăng trở lại. Do vậy, điểm mua lý tưởng của nhà đầu tư sẽ là mức hỗ trợ 0.618.

6.2 Fibonacci dạng quạt – Fibonacci Fans

Fibonacci dạng quạt đây là một nhóm gồm có 3 xu hướng kẻ chéo từ đỉnh xuống hoặc là kẻ từ đáy lên tới những mức của Fibonacci thoái lui. Tương tự giống như đường thoái lui, đường dạng quạt này cũng sẽ được chia thành 2 xu hướng tăng và xu hướng giảm của thị trường. Cách để xác định cụ thể xu hướng như sau:

- Trong xu hướng tăng: Khi đó đường Fibonacci Fan được nối từ đáy tới các mức thoái lui dựa trên mức tăng. Nhà đầu tư lúc này sẽ sử dụng những đường này để ước tính được mức hỗ trợ và những điểm đảo chiều tiềm năng.

- Trong xu hướng giảm: Lúc này đường Fibonacci Fan giảm được nối từ đỉnh xuống những mức thoái lui dựa trên mức giảm. Các đường này được sử dụng để dự đoán những mức kháng cự và vùng đảo chiều tiềm năng.

6.3 Fibonacci vòng cung – Fibonacci Arc

Fibonacci vòng cung là những đường vòng cung có tâm là điểm cao nhất hoặc là điểm thấp nhất trong một xu hướng tăng hoặc xu hướng giảm, những cánh cung sẽ mở rộng và giao với đường cơ sở tại những điểm Fibonacci. Khu vực tạo thành từ những vòng cung sẽ dự báo các mức hỗ trợ hoặc kháng cự tiềm năng của từng xu hướng tăng hoặc xu hướng giảm của thị trường.

6.4 Fibonacci mở rộng – Fibonacci Extension

Fibonacci mở rộng – tiếng Anh gọi là Fibonacci Extension kí hiệu là FE – đây là công cụ hiệu quả giúp các nhà đầu tư thoát lệnh hay khi chốt lời. Fibonacci mở rộng giúp xác định được các mức giá mà một xu hướng hoàn toàn có thể chạm tới. Hay nói cách khác, Fibonacci mở rộng sẽ giúp xác định giới hạn của xu hướng chính sau khi kết thúc đợt điều chỉnh xu hướng

Fibonacci mở rộng gồm có các tỷ lệ như sau: 0, 0.236, 0.5, 0.618, 0.764, 1.0, 1.236, 1.618, 2.618… Tuy nhiên, những mức để chốt lời tốt thường nằm trong khoảng từ 0.618 đến 1.618.

Các mức ở dưới 0.618 thường thì không được sử dụng phổ biến bởi mức lợi nhuận lúc này sẽ bị hạn chế. Trong khi đó, những mức trên 1.618 lại rất khó xảy ra vì nó thường ở trong một xu hướng tăng hoặc trong một xu hướng giảm dài hạn.

7. Ý nghĩa của Fibonacci là gì?

Tỷ lệ Fibonacci có ý nghĩa rất quan trọng trong những vận động của giá cổ phiếu. Nhà đầu tư hoàn toàn có thể ứng dụng tỷ số này để xác định hay dự đoán đường đi và những điểm quan trọng của mức giá cổ phiếu. Từ đó, có thể dự đoán được các mức kháng cự – hỗ trợ, điểm để cắt lỗ hay mức giá mục tiêu có tiềm năng. Trong đó:

- Mức hỗ trợ là điểm có giá thấp nhất của một cổ phiếu tại một khoảng thời gian nhất định. Tại giai đoạn đó, giá của cổ phiếu sẽ không thể giảm xuống dưới mức đó được nữa.

- Mức kháng cự là mức có giá cao nhất của một cổ phiếu tại khoảng thời gian nhất định. Giá của cổ phiếu cũng sẽ không tăng vượt qua mức này trong khoảng thời gian đó được.

Khi sử dụng tỷ lệ Fibonacci còn hỗ trợ cho việc dự đoán những điểm đảo chiều trong một xu hướng vận động của giá cổ phiếu. Nhà đầu tư chỉ cần xác định được 2 điểm đỉnh và điểm đáy của xu hướng giá đang diễn ra, là đã có thể xây dựng được hướng đi của giá cụ thể như thế nào và rõ ràng.

Mặc dù vậy, xu hướng của thị trường biến động khá phức tạp, nhà đầu tư không thể khẳng định chắc chắn được giá sẽ dịch chuyển theo ngưỡng hỗ trợ hoặc kháng cự tạo bởi những đường Fibonacci. Bên cạnh đó, giá cổ phiếu sẽ dao động đảo chiều qua lại giữa những đường cản giá của Fibonacci.

Do đó các nhà đầu tư khó xác định được ngưỡng cản và các điểm vào lệnh cắt lỗ. Đây chính là những hạn chế mà phương pháp này tồn tại và nhà đầu tư cần phải lưu ý. Vì vậy, muốn có được kết quả dự đoán chính xác nhất, thì nhà đầu tư cần kết hợp Fibonacci với những chỉ báo kỹ thuật khác.

8. Vai trò của Fibonacci trong phân tích thị trường chứng khoán?

Với phân tích thị trường chứng khoán, thì dãy số Fibonacci được dùng như một công cụ phân tích độc lập và ngoài ra nó còn là nền tảng số học để có thể xây dựng nên những nguyên lý Elliott, đồng thời được ứng dụng vào xây dựng các mô hình, hay cấu trúc Harmonic.

Các nhà đầu tư không cần phải biết tất cả những dạng dãy Fibonacci mà chỉ cần nắm rõ hai loại Fibonacci Retracement (FR) và Fibonacci Extension (FE) để hỗ trợ trong quá trình giao dịch được hiệu quả. Hai loại Fibonacci này được ứng dụng như sau:

8.1 Vai trò của dãy Fibonacci Retracement

Nếu là một nhà đầu tư nhận định đúng bản chất của dãy Fibonacci thoái lui thì đây chính là đường hỗ trợ và đường kháng cự được hình thành theo tỷ lệ của dãy Fibonacci Retracement. Tại mốc 50% chính là một vùng đóng một vai trò then chốt, ở mức 50 được xem như vùng ranh giới để thể hiện sự cân bằng của giá.

Khi vùng này bị phá vỡ thì có thể hiểu rằng thị trường chung có thể sẽ có sự diễn biến mạnh hơn hoặc là suy yếu đi. Lúc này, các nhà đầu tư cần phải đưa ra quyết định thoát hoặc vào lệnh.

8.2 Vai trò của dãy Fibonacci Extension

Khi diễn biến của các xu hướng trên thị trường thường sẽ xoay quanh những tỉ lệ thuộc dãy Fibonacci mở rộng, thì có nghĩa là thị trường sẽ có nhiều thời điểm để tăng mạnh quá mức hoặc sẽ giảm sâu không thể dự đoán được.

Khi đó, dãy Fibonacci Extension sẽ thay đổi dựa trên diễn biến xu hướng thực tế của giá trị. Từ đó nhà đầu tư đưa ra những phán đoán tạm thời về xu hướng tiếp theo của thị trường là sẽ tăng hay giảm, từ đó đưa ra quyết định đầu tư tiếp, hay dừng cuộc chơi một cách phù hợp nhất.

Những ai đã từng sử dụng công cụ Tradingview thì hầu hết đã quen với Fibonacci, ngoài nền tảng này thì còn có thể sử dụng Fibonacci trên nền tảng của forex, nhiều nhất là nền tảng MT4. Khi phân tích thị trường, các trader cần hiểu rõ được cách sử dụng Fibonacci thành thạo để áp dụng với từng trường hợp cụ thể.

9. Những hạn chế của Fibonacci là gì?

Mặc dù những mức Fibonacci chỉ ra được các điểm hỗ trợ hoặc kháng cự tiềm năng, nhưng không có một sự bảo đảm nào là giá sẽ có phản ứng tốt với những mức đó. Đó là lý do tại sao người ta lại kết hợp Fibonacci với những tín hiệu khác nữa.

Một trong số những phản ánh tiêu cực khác với Fibonacci đó là có quá nhiều đường cản giá. Vì vậy, giá sẽ thường xuyên bị đảo qua lại tại những đường này. Và điều đó sẽ làm cho các nhà đầu tư không xác định được đâu sẽ là ngưỡng cản hiệu quả nhất để có thể cân nhắc trong bài toán của họ.

10. Ứng dụng của Fibonacci trong chứng khoán?

Fibonacci được ứng dụng rộng rãi trong việc dự đoán diễn biến xu hướng giá cổ phiếu trong. Phương pháp này được rất nhiều nhà đầu tư sử dụng để xây dựng các kế hoạch đầu tư của mình. Mỗi loại Fibonacci đều sẽ được ứng dụng khác nhau trong phân tích kỹ thuật cụ thể như:

- Fibonacci thoái lui thì được ứng dụng để xác định tại vùng đảo chiều của giá cổ phiếu đang trong quá trình điều chỉnh và hồi phục kỹ thuật. Tại các ngưỡng Fibonacci 38.2%, 50% và 61.8% có xu hướng giá đảo chiều là nhiều nhất. Đó cũng thường là những ngưỡng hỗ trợ và kháng cự của thị trường.

- Fibonacci Time Zones thì được ứng dụng để xác định cho ngưỡng kháng cự và hỗ trợ. Bên cạnh đó cũng hỗ trợ cho việc xác định điểm giá đảo chiều trong xu hướng hiện hành.

- Fibonacci Fans và Fibonacci Arc thì cũng được ứng dụng với việc xác định điểm đảo chiều, những vùng kháng cự và vùng hỗ trợ tiềm năng. Từ đó, các nhà đầu tư biết được khi nào nên bán và khi nào nên mua để thu về lợi nhuận tốt nhất.

- Fibonacci Extension giúp cho nhà đầu tư xác định được điểm dừng của xu hướng hiện tại và từ đó quyết định những điểm chốt lời tuyệt vời nhất.

11. Một số những lưu ý gì khi phân tích chỉ báo Fibonacci?

Các nhà đầu tư khi cần xác định các vùng hỗ trợ hay kháng cự thì việc áp dụng dãy số này vào là rất hữu ích. Mặt khác, dãy số Fibonacci này cũng tồn tại một số những nhược điểm nhất định mà các trader cần phải lưu ý như:

- Nhà đầu tư cần phải sử dụng Fibonacci trong phân tích một cách hợp lý nhất thông qua việc kết hợp với những chỉ báo kỹ thuật khác. Không nên chỉ sử dụng chỉ số Fibonacci này một cách riêng lẻ để đưa ra kết luận đầu tư, do còn có nhiều những yếu tố khác tác động lên thị trường.

- Tuỳ thuộc vào từng góc nhìn của mỗi nhà đầu tư mà có thể xác định được đáy, và đỉnh, khung thời gian để có thể vẽ được đường Fibonacci một cách chính xác nhất. Có thể thấy rằng việc này không hề đơn giản, do đó nhà đầu tư trong quá trình sử dụng dãy số Fibonacci này cũng phải luôn tự rèn luyện các kỹ năng cũng như trau dồi thêm cho bản thân mình những kiến thức để có thể tự tin đưa ra được những kết luận chính xác nhất.

- Không nên quá trông đợi hoàn toàn vào dãy số Fibonacci này trong quá trình phân tích giá. Tuy những ngưỡng giá quan trọng và đem lại lợi nhuận rất cao nhưng các nhà đầu tư phải luôn cẩn trọng và cân nhắc trước khi quyết định vì tỷ số này không phải lúc nào cũng là chính xác tuyệt đối.

- Đối với mô hình Harmonic thì sẽ không có sẵn các số liệu về dãy số Fibonacci do vậy cần phải chờ đợi đến thời điểm xuất hiện tốt nhất để nắm bắt được thời cơ hợp lý.

12. Cách xác định công cụ Fibonacci trong chứng khoán?

Khi ứng dụng Fibonacci vào trong quá trình giao dịch, nhà đầu tư cần tuân thủ theo 5 bước như sau:

- Bước 1: Cần xác định được xu hướng hiện tại của giá. Có rất nhiều các công cụ giúp xác định được xu hướng hiện tại của giá. Ví dụ như: công cụ trendline.

- Bước 2: Vẽ Fibonacci thoái lui để xác định được điểm vào lệnh.

- Bước 3: Tiến hành vào lệnh: 0.382, 0.5 và 0.618 đây là những mức thoái lui tiềm năng và là những điểm mà các nhà đầu tư nên vào lệnh.

Lưu ý: Các trader chỉ nên giao dịch theo xu hướng, có nghĩa là chỉ vào lệnh Mua trong xu hướng tăng giá và lệnh Bán trong xu hướng giảm giá. Đồng thời, những lệnh chờ giới hạn có thể sẽ là một sự lựa chọn hiệu quả của nhà đầu tư khi giao dịch với Fibonacci thoái lui.

- Bước 4: Tại điểm đỉnh của đoạn xu hướng giảm hoặc tại đáy của đoạn xu hướng tăng thì sử dụng Stop Loss.

- Bước 5: Tiến hành áp dụng Fibonacci mở rộng vào Take Profit. Trong trường hợp giá điều chỉnh giảm về mức 0.618 và sau đó sẽ đảo chiều. Nếu các nhà đầu tư đặt lệnh Buy Limit là lệnh chờ mua tại đây thì có thể thu về lợi nhuận rất lớn.

Đặt điểm cắt lỗ là Stop Loss tại đáy của đoạn xu hướng tăng giá.

Để xác định được điểm chốt lời, các nhà đầu tư hãy vẽ Fibonacci Extension, sau đó hãy chọn mức chốt lời từ Fibonacci Extension 0.618 đến 1.618. Với trường hợp này thì có thể chốt lời tại mức Fibonacci Extension nào cũng được. Nhà đầu tư chọn mức càng cao thì lợi nhuận thu về sẽ càng nhiều.

Nhưng từ Fibonacci Extension 0.618 đến 1.618 thì có quá nhiều điểm và các nhà đầu tư không biết nên chọn mức nào. Trường hợp chọn mức thấp mà giá lại đi lên cao thì bị lỡ mất lợi nhuận. Ngược lại, nếu nhà đầu tư lựa chọn mức quá cao mà giá chỉ đi đến mức thấp trung bình và đảo chiều thì sẽ gặp rủi ro lớn.

Do vậy, để chọn được các điểm chốt lời hiệu quả, nhà đầu tư cần kết hợp Fibonacci với những phương pháp khác như một số các chỉ báo kỹ thuật, trendline hay như các mô hình nến.

13. Mô hình 2 bước trong Fibonacci là gì?

Thiết lập theo mô hình 2 bước đó là mô hình zigzag, thực tế mô hình này là giai đoạn điều chỉnh của xu hướng thị trường trước đó. Trong mô hình 2 bước, nhà đầu tư sẽ phải tìm kiếm những mức giá Fibonacci chồng lên nhau để có thể thiết lập cụm giá.

Để thực hiện được mô hình 2 bước, các trader cần xác định những cụm giá như sau:

- Xác định các mức giá Fibonacci thoái lui từ a – b.

- Xác định các mức giá Fibonacci thoái lui với tỷ lệ mở rộng từ c – d.

- Xác định các mức giá Fibonacci dự phóng từ b – c và dự phóng đến d.

Từ đó, cần tìm ra được cụm giá tại điểm e. Những mức Fibonacci càng chồng sát nhau thì tỷ lệ chính xác sẽ càng cao.

Lưu ý: Khi tỷ lệ Fibonacci càng lớn, thì mức kháng cự hoặc hỗ trợ sẽ càng mạnh. Đối với việc áp dụng mô hình 2 bước này để tìm cụm giá hỗ trợ, nhà đầu tư chỉ cần đảo ngược lại mô hình zigzag là đã hoàn toàn có thể phân tích thành công.

Ví dụ:

Mô hình 2 bước biểu thị trên biểu đồ SHB được xác định như sau:

- Dùng Fibonacci thoái lui để xác định từ điểm a (đỉnh ngắn hạn tại ngày 12/10/2022) đến điểm b (đáy ngắn hạn tại ngày 26/10/2022).

- Dùng Fibonacci dự phóng để xác định từ điểm b đến điểm c (đỉnh giá ngày 05/11/2022) và dự phóng xuống điểm d (đáy cấu tạo ngày 19/11/2022).

- Dùng Fibonacci thoái lui để xác định từ điểm c đến điểm d.

Từ đó, chúng ta có cụm giá chồng lên nhau tại điểm e bao gồm những mức: 0.618; 1; 1.272. Vào ngày 25/11/2021, thì mức giá gần chạm đến cụm giá kháng cự và sau đó giảm mạnh. Do vậy, lời khuyên là nhà đầu tư nên chốt lãi trước khi giá cổ phiếu chạm đến mức kháng cự mạnh. Sẽ rất là khó để có thể chốt lãi được đúng mức giá kỳ vọng 100% do bất cứ công cụ phân tích kỹ thuật nào cũng sẽ có những sai số.

Kết luận

Như vậy Fibonacci có vai trò rất quan trọng trong phân tích kỹ thuật trong thị trường chứng khoán. Fibonacci giúp các nhà đầu tư xác định được các điểm bán trong xu hướng giảm và điểm mua trong xu hướng tăng, tìm ra điểm chốt lời tốt nhất. Tuy vậy, muốn sử dụng được công cụ này hiệu quả nhất, thì các nhà đầu tư cần tích lũy thêm nhiều kinh nghiệm phân tích biểu đồ kỹ thuật, cũng như phân tích xu hướng thị trường và nên kết hợp với các phương pháp dự báo khác. Hy vọng qua bài viết 3Gang chia sẻ sẽ giúp các bạn đọc có thêm nhiều thông tin hữu ích và ứng dụng thành công Fibonacci vào chiến lược giao dịch của bản thân!