NPV được biết đến là một tiêu chí quan trọng để đánh giá về mức độ khả thi của dự án đầu tư. Do vậy, khi nhà đầu tư kinh doanh muốn thành công cũng nên tìm hiểu về chỉ số này. Vậy chỉ số NPV là gì? Ưu, nhược điểm, và cách tính chỉ số này như thế nào? Hãy cùng theo dõi bài viết dưới đây của 3Gang để hiểu rõ hơn nhé.

1. Chỉ số NPV là gì?

Chỉ số NPV – Viết tắt của cụm từ Net Present Value trong tiếng Anh, là giá trị hiện tại ròng, tức là giá trị toàn bộ dòng tiền của một dự án bất kỳ trong tương lai được chiết khấu về thời điểm hiện tại.

Hiện nay, cách tính NPV được sử dụng khá phổ biến, đặc biệt trong việc tính toán ngân sách vốn cũng như lập dự án đầu tư để phân tích ra lợi nhuận và xem xét về tính khả thi mà nó mang lại.

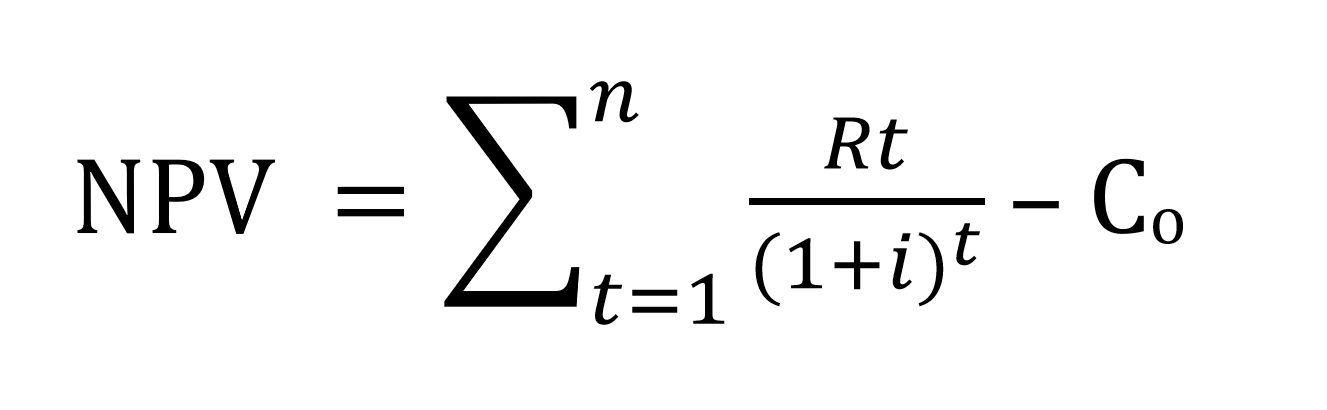

2. Công thức tính NPV

Chỉ số NPV là công cụ được dùng phổ biến trong việc phân tích khả năng sinh lời của dự án đầu tư. NPV là kết quả của sự chênh lệch giữa giá trị hiện tại của dòng tiền vào trừ đi giá trị hiện tại của dòng tiền ra dự án. Theo đó ta có công thức tính NPV như sau:

Trong đó:

Ct: dòng tiền vào của dự án ở thời gian t

Co: Chi phí đầu tư ban đầu dùng để thực hiện dự án

t: thời gian tính toán dòng tiền (thường là năm)

r: tỷ lệ chiết khấu dòng tiền

n: thời gian thực hiện dự án (thường là năm)

3. Ý nghĩa của chỉ số NPV

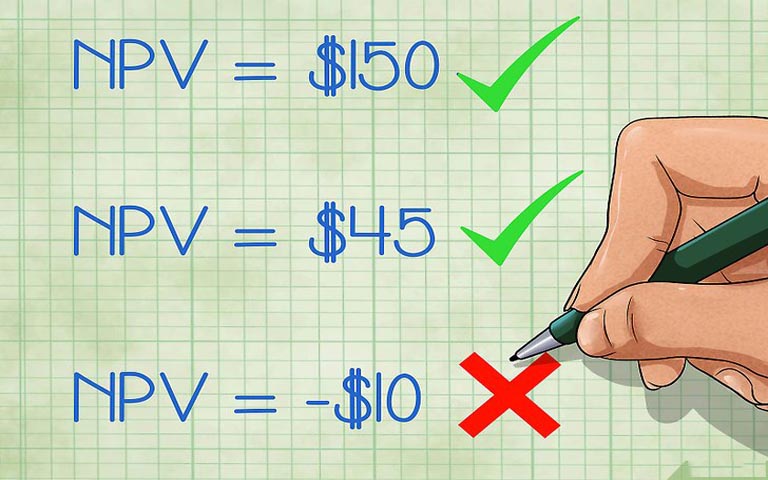

Thông qua công thức tính NPV ở trên, bạn có thể nhận thấy rằng, chỉ số này có thể cho ra giá trị dương hoặc âm, thậm chí là bằng 0. Vậy tương ứng với mỗi giá trị đó, NPV sẽ thể hiện ý nghĩa khác nhau như sau:

Trường hợp 1: NPV > 0

,Đây là chỉ số lý tưởng cho biết rằng lợi nhuận mà dự án hoặc khoản đầu tư của bạn mang lại đang cao hơn so với mức chi phí ban đầu bỏ ra. Điều này có nghĩa là dự án đó có tính khả thi, nhà đầu tư có thể tham gia vào.

Trường hợp 2: NPV < 0

Chỉ số này cho thấy tỷ suất lợi nhuận mà dự án mang lại nhỏ hơn so với tỷ lệ chiết khấu của nó. Điều này không có nghĩa là dự án thua lỗ, nó vẫn có khả năng tạo ra thu nhập ròng hay lợi nhuận kế toán. Tuy nhiên, vì tỷ suất lợi nhuận tạo ra nhỏ hơn so với tỷ lệ chiết khấu nên nó được xem là không có giá trị.

Trường hợp 3: NPV = 0

Điều này cho thấy dự án hay khoản đầu tư của bạn không lãi nhưng cũng không lỗ, nghĩa là ở trạng thái hòa vốn.

Như vậy, thông qua việc phân tích về ý nghĩa của chỉ số NPV, các nhà đầu tư nên cân nhắc cẩn thận để lựa chọn rót vốn vào những dự án có NPV dương và tránh tuyệt đối các dự án có NPV âm. Chỉ số NPV càng cao chứng tỏ dự án đó đem về càng nhiều lợi nhuận cho nhà đầu tư.

Ví dụ về cách tính chỉ số NPV

Một công ty A có kế hoạch rót vốn vào đầu tư một dự án mới. Thời gian ước tính là trong vòng bốn năm.

Ngoài ra, tỷ lệ chiết khấu là 10% (0,1). Trong khi đó, dòng tiền được đưa ra trong những năm tiếp theo với đơn vị $ như sau:

Năm 0: – 200.000

1: 100.000

2: 90.000

3: 80.000

4: 70.000

Cách tính chỉ số NPV

Năm 0 = – 200.000/ (1+ 0,1)0 = – 200.000

Năm 1 = 100.000/ (1 + 0,1)1 = 90.909

Năm 2: 90.0000/ (1 + 0,1)2 = 74.380

Năm 3: 80.000/ (1 + 0,1)3 = 60.150

Năm 4: 70.000/ / (1 + 0,1)4 = 47.945

Giá trị hiện tại ròng (NPV) là 73375 đô la => đây được xem là cơ hội đầu tư phù hợp.

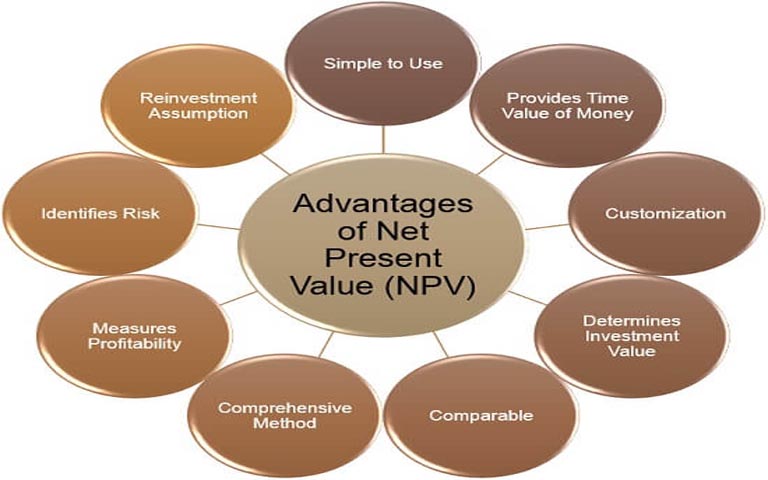

4. Ưu điểm của chỉ số NPV

Chỉ số NPV lấy được lòng tin từ phía các nhà đầu tư bởi nhiều ưu điểm hơn hẳn so với các chỉ số tài chính khác. Một số ưu điểm của NPV có thể kể đến đó là thuận tiện sử dụng, dễ so sánh, dễ dàng tùy chỉnh. Những ưu điểm này được liệt kê dưới đây

- Thuận tiện sử dụng

Về cơ bản, chỉ số NPV dùng để xác định giá trị hiện tại của khoản tiền thu được trong tương lai nên vô cùng thuận tiện, đơn giản, bất kỳ nhà đầu tư nào dù không nắm rõ kiến thức về kinh tế cũng có thể dễ dàng hiểu được.

- Dễ so sánh

Bên cạnh đó, nhờ chỉ số NPV, các nhà đầu tư cũng có thể dễ dàng so sánh dự án này với dự án khác. Bản chất của NPV chính là tính toán khoản tiền lãi/lỗ của dự án đem về thời điểm hiện tại để mọi người có thể xem xét, đánh giá các con số một cách dễ dàng, từ đó suy ra tính khả thi của từng dự án. Việc của nhà đầu tư chỉ là lựa chọn ra phương án đầu tư có chỉ số NPV dương cao nhất.

Nếu trong trường hợp tất cả các dự án đều có chỉ số NPV âm, nghĩa là không có khoản đầu tư nào mang lại giá trị trong tương lai, thì bạn không nên “bỏ tiền vô ích”.

5. Nhược điểm của chỉ số NPV

Mặc dù có nhiều lợi ích cho nhà đầu tư là vậy, xong NPV cũng tồn tại một số mặt hạn chế. Những hạn chế này đến từ việc nó khó có thể ước tính một cách chính xác, không tính đến chi phí cơ hội, không bao quát được tổng thể của dự án và không thể tính đến quy mô của dự án đầu tư. Cụ thể như sau:

- Khó ước tính một cách chính xác

Nếu theo cách tính NPV như trên thì nhà đầu tư cần phải nắm được chính xác về tỷ lệ chiết khấu của từng dòng tiền cụ thể cũng như thời điểm dùng để tính toán các dòng tiền đó. Tuy nhiên, những điều này cũng rất khó có thể xác định. Vì lẽ đó mà việc tính toán chỉ số NPV cũng không thể hoàn toàn cho kết quả chính xác được.

- Không xem xét đến chi phí cơ hội

Việc tính toán NPV giúp các nhà đầu tư so sánh được dự án này với dự án khác trong cùng một thời điểm. Thế nhưng, nó lại không xem xét đến chi phí cơ hội của khoản đầu tư đó. Chi phí cơ hội ở đây được hiểu chính là việc không có vốn dự trữ để đầu tư cho các dự án khác mang lại lợi nhuận cao hơn trong tương lai. Và nếu như xem xét đến chi phí này thì chưa chắc đã lựa chọn phương án đầu tư có chỉ số NPV dương cao nhất ở thời điểm hiện tại.

- Không bao quát được bức tranh tổng thể của dự án

Một trong những hạn chế nữa của chỉ số NPV đó là không thể hiện được bức tranh tổng thể của dự án, những lợi ích xã hội đem lại cũng như sự mất mát của nó. Để khắc phục được nhược điểm này thì bên cạnh NPV, các nhà đầu tư cần phải nghiên cứu thêm nhiều chỉ số khác như tỷ lệ hoàn vốn nội bộ IRR, …

- Không tính toán đến quy mô của dự án đầu tư

Một hạn chế nữa là chỉ số NPV không tính đến quy mô của dự án. Cùng chúng tôi xem xét một ví dụ dưới đây để hiểu rõ hơn về vấn đề này:

Nhà đầu tư cân nhắc giữa 2 dự án đầu tư A và B. Dự án A cần tới nguồn vốn 5 tỷ đồng và tạo ra NPV là 1,2 tỷ đồng. Trong khi đó, dự án B cần tới nguồn vốn 2 tỷ đồng và có thể tạo ra NPV là 0,8 tỷ đồng. Như vậy, đối với tình huống này, nếu chỉ dựa trên chỉ số NPV, nhà đầu tư chắc chắn sẽ chọn dự án A vì nó tạo ra NPV cao hơn. Tuy nhiên trên thực tế, dự án B lại mới chính là dự án đem về cho nhà đầu tư lợi nhuận cao hơn trên tổng số vốn bỏ ra ban đầu.

Đây chính là một nhược điểm của NPV khi không tính toán đến quy mô của dự án đầu tư.

6. Kết luận

Như vậy thông qua bài viết mà 3Gang chia sẻ phía trên, hy vọng đã giúp bạn có được cái nhìn cụ thể nhất về chỉ số NPV là gì? công thức tính cũng như ưu và nhược điểm điểm của chỉ số này. Có thể nói đây là một trong những chỉ số quan trọng giúp bạn đánh giá được chất lượng của dự án. Bên cạnh đó, nó cũng tồn tại những mặt hạn chế nhất định. Vì vậy, đừng quên tìm hiểu và áp dụng thêm nhiều chỉ số hơn nữa để giúp ích cho việc đánh giá tiềm năng dự án, góp phần vào sự thành công trong đầu tư bạn nhé.