Ở thời điểm hiện tại, lãi suất ngân hàng là một trong những vấn đề được người dân quan tâm hơn cả và thường xuyên được cập nhật trên các phương tiện thông tin đại chúng. Qua đó, chúng ta có thể tự đánh giá được tầm quan trọng của lãi suất ngân hàng đối với sự phát triển nền kinh tế đất nước nói chung, sự cải thiện đời sống xã hội cũng như có ảnh hưởng không nhỏ đến sự ổn định về mặt chính trị của nước nhà. Vậy lãi suất ngân hàng là gì mà lại đóng vai trò quan trọng như vậy. Hãy cùng theo dõi bài viết của chúng tôi dưới đây 3Gang sẽ giúp bạn giải quyết thắc mắc đó nhé.

Thông tin về lãi suất ngân hàng

Lãi suất ngân hàng là gì?

Mặc dù khái niệm lãi suất chưa có Luật nào quy định, nhưng thông qua bản chất và đặc điểm có thể hiểu rằng Lãi suất ngân hàng là tỷ lệ phần trăm trong hợp đồng cho vay/mượn giữa số tiền vốn gửi vào hoặc cho vay với mức lãi trong một kỳ hạn nhất định do ngân hàng quy định hoặc thỏa thuận phù hợp với hệ thống ngân hàng. Như vậy, lãi suất thể hiện tỷ lệ phần trăm của tiền gốc có thể nhận được trong một khoảng thời gian nhất định.

Các loại lãi suất ngân hàng phổ biến hiện nay

Dựa vào những tiêu chí khác nhau, chúng ta có thể phân loại lãi suất như sau:

- Thứ nhất: dựa vào tính chất khoản vay, chúng ta có:

– Lãi suất tiền gửi: là khoản lãi suất trả cho khách hàng khi gửi tiền vào ngân hàng. Có nhiều

mức lãi suất tiền gửi tiết kiệm khác nhau tùy thuộc vào các yếu tố như: thời hạn gửi là bao lâu, quy mô tiền gửi nhiều hay ít, tiền gửi không kỳ hạn hay gửi tiết kiệm…

- Lãi suất cho vay: là lãi suất người đi vay tiền phải trả cho ngân hàng khi ký kết hợp đồng

vay tiền. Mức lãi suất này tùy thuộc vào độ uy tín của khách hàng, sự thỏa thuận của hai phía và tùy vào hình thức, mục đích vay cũng như phải tuân theo quy định của pháp luật.

- Lãi suất cơ bản: Các ngân hàng sử dụng lãi suất cơ bản làm cơ sở ấn định lãi suất kinh

doanh của mình.

- Lãi suất liên ngân hàng: là lãi suất các ngân hàng dùng để vay mượn lẫn nhau thông qua

thị trường liên ngân hàng, các bên cùng nhau thỏa thuận làm sao không trái với quy định của pháp luật.

- Lãi suất chiết khấu: là lãi suất khách hàng phải trả cho ngân hàng khi vay tiền thông qua

hình thức chiết khấu thương phiếu hoặc giấy tờ có giá trị khác miễn là chưa đến hạn thanh toán. Đặc biệt mức lãi suất này phải được thanh toán trước cho ngân hàng.

- Lãi suất tái chiết khấu: là lãi suất của ngân hàng trung ương áp dụng cho các ngân hàng

thương mại vay tiền bằng hình thức tái chiết khấu các giấy tờ có giá trị nhưng chưa đến hạn thanh toán của các ngân hàng này.

- Thứ hai, dựa vào giá trị thực của tiền lãi, có các loại lãi suất như sau:

- Lãi suất danh nghĩa: là loại lãi suất được tính theo giá trị danh nghĩa, chưa bị điều chỉnh

bởi ảnh hưởng của lạm phát, nó được thể hiện trên quy ước giấy tờ đã được thỏa thuận trước đó.

Lãi suất danh nghĩa = Lãi suất thực tế + Tỷ lệ lạm phát

- Lãi suất thực tế: là loại lãi suất được tính toán bằng cách lấy lãi suất danh nghĩa trừ đi tỷ

lệ lạm phát.

Trong trường hợp tỷ lệ lạm phát cao thì thực tế chi phí đi vay thấp. Lãi suất thực tế quan trọng nhất giúp chúng ta tính toán hiệu quả của một quyết định kinh tế. Các chuyên gia kinh tế còn cho rằng, lãi suất thực là cơ sở để chỉ dẫn người dân tốt hơn, giúp họ đưa ra quyết định đầu tư chứng khoán hay mua trái phiếu chính phủ, gửi tiền hoặc vay tiền từ ngân hàng, …

- Thứ ba, dựa vào loại tiền cho vay, chúng ta có 2 loại lãi suất như sau:

– Lãi suất nội tệ: là lãi suất đi vay và cho vay tính bằng nội tệ.

– Lãi suất ngoại tệ: là lãi suất đi vay và cho vay tính bằng đồng ngoại tệ.

Lãi suất nội tệ = Lãi suất ngoại tệ + Mức tăng giá dự tính của tỷ giá hối đoái

- Thứ tư, căn cứ vào tính linh hoạt của lãi suất, chúng ta có:

– Lãi suất cố định: Là lãi suất đã được ấn định cụ thể trong hợp đồng vay, sẽ không bị thay

đổi bởi những biến động của lãi suất thị trường. Nhờ đó, tiền lãi được biết trước và luôn cố định, thông thường lãi suất này chỉ áp dụng cho vay ngắn hạn.

– Lãi suất thả nổi (biến đổi): là lãi suất sẽ thay đổi theo từng thời kỳ, nó có thể lên xuống

theo lãi suất thị trường. Mức điều chỉnh lãi suất này dựa trên thỏa thuận của ngân hàng với khách hàng, được quy định rõ trong hợp đồng. Kỳ điều chỉnh lãi suất bao gồm 3 tháng, 6 tháng hoặc 1 năm/lần.

- Thứ năm, căn cứ vào phạm vi tín dụng trong nước hay ngoài nước (quốc tế) chúng ta có:

– Lãi suất quốc gia: là mức lãi suất áp dụng cho các hợp đồng tín dụng trong nước.

– Lãi suất quốc tế: là mức lãi suất được dùng trong các hợp đồng quốc tế.

Lãi suất phổ biến là LIBOR (lấy trên thị trường liên ngân hàng London), SIBOR (lấy trên thị trường Singapore), TIBOR (lấy trên thị trường Tokyo), NIBOR (lấy trên thị trường NewYork).

Lãi suất ngân hàng trong tiếng Anh gọi là “Bank interest rate”.

Cách tính lãi suất ngân hàng

Công thức tính lãi suất tiền gửi tiết kiệm như sau

- Lãi suất tiền gửi tiết kiệm không kỳ hạn:

Chúng ta có công thức tính như sau:

Số tiền lãi = Số tiền gửi x lãi suất (%/năm) x số ngày thực gửi/360

Ví dụ: Khách hàng gửi tiết kiệm không kỳ hạn tại ngân hàng X với số tiền 200.000.000 VNĐ, lãi suất gửi 1,5%. Sau 06 tháng khách hàng muốn rút số tiền gửi ra và số tiền lãi nhận được sẽ là:

Tiền lãi = Tiền gửi x 1,5% x 180/360 = 200.000.000 x 1,5% x 180/360 = 1.500.000 VNĐ.

Như vậy, với 200.000.000 VNĐ tiền gửi tiết kiệm, sau 06 tháng bạn sẽ nhận được 1.500.000 VNĐ tiền lãi.

- Lãi suất tiền gửi tiết kiệm có kỳ hạn:

Chúng ta có công thức tính như sau:

Số tiền lãi = Số tiền gửi x lãi suất (% năm) x số ngày gửi/360

Bên cạnh đó, lãi suất gửi tiết kiệm có kỳ hạn còn được tính như sau:

Số tiền lãi = Số tiền gửi x lãi suất (% năm)/12 x số tháng gửi.

Ví dụ: Khách hàng gửi tiền tiết kiệm tại ngân hàng BIDV số tiền 150.000.000 VNĐ. Tương ứng với từng kỳ hạn sẽ nhận được mức lãi suất khác như. Số tiền lãi mà khách hàng nhận được từng kỳ hạn như sau:

– Với kỳ hạn 1 năm, lãi suất 7,5%, số tiền lãi cuối kỳ nhận được: 150.000.000 x 7.5%/12 x 12 = 11.250.000 VNĐ.

– Với kỳ hạn 9 tháng, lãi suất 7%, số tiền lãi cuối kỳ nhận được: 150.000.000 x 0,07 x 270/360 = 7.875.000 VNĐ.

– Với kỳ hạn 3 tháng, lãi suất 4,5%, số tiền lãi cuối kỳ nhận được: 150.000.000 x 0,045 x 90/360 = 1.687.500 VNĐ.

Từ các ví dụ trên cho thấy, lãi suất tiền gửi ngân hàng có kỳ hạn cao hơn lãi suất tiền gửi không kỳ hạn. Trong trường hợp nếu khách hàng rút tiền đúng thời hạn thì sẽ nhận được toàn bộ mức lãi theo thỏa thuận trước đó. Còn trường hợp khách hàng rút tiền lãi trước kỳ hạn thì số tiền lãi sẽ được quy về lãi suất không kỳ hạn.

Công thức tính lãi suất tiền gửi theo tháng

Nếu bạn có nhu cầu gửi tiết kiệm có kỳ hạn nhưng muốn nhận lãi hàng tháng thì cách tính lãi suất sẽ như sau:

Số tiền lãi hàng tháng = Số tiền gửi x Lãi suất (% năm) /12

Ví dụ: Khách hàng gửi tiết kiệm tại ngân hàng TP Bank số tiền 150.000.000 VNĐ, lãi suất 7%/năm. Số tiền lãi định kỳ theo tháng bạn nhận được sẽ là: 150.000.000 x 0.07/12 = 875.000 VNĐ.

Lưu ý: Bạn không được phép cộng dồn từng tháng để tính lãi cho những tháng tiếp sau đó. Điều này chỉ có thể xảy ra trong trường hợp tới kỳ hạn gửi mà bạn không đến lĩnh tiền lãi và ngân hàng sẽ tự động gia hạn tiếp với 1 kỳ hạn mới bằng với kỳ hạn bạn đã đăng ký trước đó.

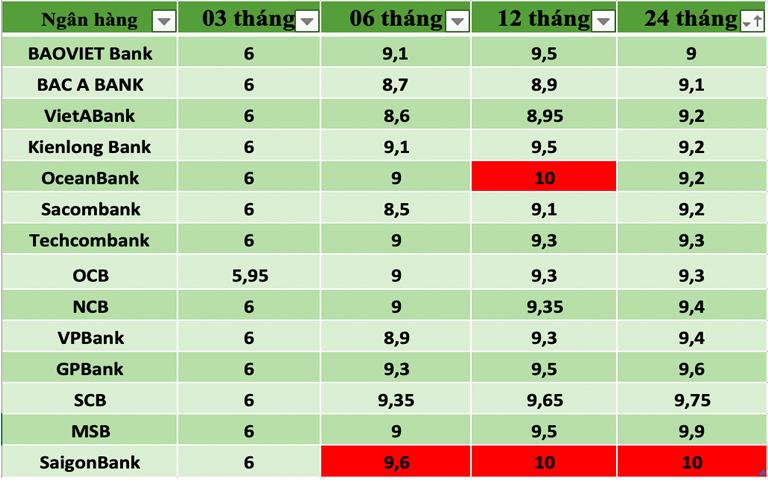

Lãi suất ngân hàng nào đang cao nhất hiện nay

Đứng đầu danh sách lãi suất cao nhất thị trường hiện nay chính là SaigonBank với mức lãi suất huy động lên tới 10,5%/năm cho kỳ hạn 13 tháng áp dụng đối với hình thức gửi tiền trực tuyến.

Xếp ở vị trí thứ 2 thị trường là OceanBank với mức lãi suất huy động lên tới 10%/năm cho kỳ hạn 12 tháng.

SCB hiện không còn là quán quân lãi suất huy động cao nhất thị trường nữa mà đã tụt hạng xuống đứng vị trí thứ 3 với mức lãi suất huy động là 9.65%/năm cho kỳ hạn 12 tháng.

Cơn sốt tăng lãi suất tại các ngân hàng vẫn chưa có dấu hiệu hạ nhiệt. Mức lãi suất từ 9% trở lên đã trở thành mức nền lãi suất mới của thị trường hiện nay.

Tuần qua xuất hiện 3 thông tin quan trọng tác động tới thị trường tài chính tiền tệ đó là việc FED phát đi tín hiệu sẽ sớm có khả năng giảm tốc độ tăng lãi suất điều hành. Chỉ số Dollar Index liên tiếp giảm thời gian gần đây và đã về vùng 105-106 điểm giúp giảm bớt áp lực tỷ giá trong nước. Bên cạnh đó, Vietcombank cũng thông báo giảm tới 1% lãi suất cho vay đối với khách hàng.

TOP 5 ngân hàng có mức lãi suất tiết kiệm được quan tâm nhất hiện nay

Lãi suất gửi tiết kiệm ngân hàng Agribank cao nhất lên tới 7,40%

Giống như đa số các ngân hàng khác, mức lãi suất tiền gửi không kỳ hạn của ngân hàng Agribank là 0,5%. Mức lãi suất áp dụng cho các hình thức gửi tiết kiệm có kỳ hạn theo bảng sau:

| Kỳ hạn (tháng) | Lãi suất |

| Từ 1 đến dưới 3 tháng | 4,90% |

| Từ 3 đến dưới 6 tháng | 5,40% |

| Từ 6 đến dưới 12 tháng | 6,10% |

| Từ 12 tháng trở lên | 7,40% |

Lãi suất gửi tiết kiệm ngân hàng VietinBank cao nhất lên đến 7,40%

Mức lãi suất tiết kiệm ngân hàng cho hình thức gửi không kỳ hạn ở VietinBank là 0,1%. Ứng với mỗi kỳ hạn khác nhau, ngân hàng sẽ áp dụng mức lãi suất gửi tiết kiệm có kỳ hạn khác nhau.

| Kỳ hạn (tháng) | Lãi suất |

| 1 | 4,90% |

| 3 | 5,40% |

| 6 | 6,00% |

| 12 | 7,40% |

Lãi suất tiền gửi ngân hàng BIDV cao nhất lên đến 7,40%

Đối với hình thức gửi tiền không kỳ hạn, ngân hàng BIDV có mức lãi suất 0,1%. Khi khách hàng áp dụng hình thức gửi có kỳ hạn, mức lãi suất sẽ tăng dần theo số kỳ gửi như sau:

| Kỳ hạn (tháng) | Lãi suất |

| 1 | 4,90% |

| 3 | 5,40% |

| 6 | 6,00% |

| 12 | 7,40% |

Lãi suất tiền gửi ngân hàng Vietcombank cao nhất lên tới 7,40%

Vietcombank áp dụng lãi suất tiết kiệm ngân hàng cho tiền gửi không kỳ hạn là 0,1%. Và mức lãi suất cho tiền gửi có kỳ hạn được áp dụng tương ứng như sau:

| Kỳ hạn (tháng) | Lãi suất |

| 1 | 4,90% |

| 3 | 5,40% |

| 6 | 6,00% |

| 12 | 7,40% |

Lãi suất tiết kiệm ngân hàng Sacombank cao nhất lên đến 7,30%

Tại ngân hàng Sacombank, tiền gửi tiết kiệm không kỳ hạn có mức lãi suất là 0,01%/năm. Tiền gửi tiết kiệm có kỳ hạn được áp dụng các mức lãi tương ứng như sau:

| Kỳ hạn (tháng) | Lãi suất |

| 1 | 5,60% |

| 3 | 5,80% |

| 6 | 7,00% |

| 12 | 7,30% |

Kết luận

Lãi suất ngân hàng sẽ luôn là đề tài được quan tâm nhất trong mọi thời điểm bởi tầm ảnh hưởng sâu rộng của nó trên nhiều lĩnh vực của đời sống. Không những lãi suất ngân hàng trong nước mà lãi suất ngân hàng trên Thế giới cũng có tầm quan trọng đối với nền kinh tế của Việt Nam. Vì vậy, theo dõi tin tức lãi suất ngân hàng thường xuyên là việc nên làm đối với mỗi người. Trên đây là những thông tin bổ ích cũng như những cập nhất mới nhất về lãi suất ngân hàng mà 3Gang muốn gửi đến các bạn. Hi vọng thông qua bài viết này, các bạn sẽ nắm được một cách chắn chắn lãi suất ngân hàng là gì và công thức để tính được lãi suất ngân hàng nhằm phục vụ cho mục đích gửi tiền của bản thân. Hãy cẩn thận để có thể lựa chọn cho mình một ngân hàng uy tín, với mức lãi suất ưu đãi để gửi gắm nhé.