Trong lĩnh vực tài chính ngân hàng, đặc biệt là trong lĩnh vực thẻ tín dụng, dư nợ là khái niệm khá quen thuộc. Vậy dư nợ là gì? Có những loại dư nợ nào? Cách thanh toán dư nợ ra sao? Cần lưu ý những gì đối với các vấn đề liên quan đến dư nơ, dư nợ tín dụng? Ngày hôm nay, 3Gang sẽ giúp các bạn giải đáp thắc mắc này qua nội dung bài viết sau. Cùng tìm hiểu ngay với chúng tôi nào.

Giải thích khái niệm dư nợ là gì?

Dư nơ là khoản nợ được phát sinh trong quá trình giao dịch tín dụng tại các ngân hàng và tổ chức tín dụng. Nói cách khác thì dư nợ chính là khoản nợ mà khách hàng cần trả cho ngân hàng hoặc tổ chức tín dụng dưới dạng các hợp đồng vay tiêu dùng, vay tín chấp, vay kinh doanh, vay mua nhà mua xe, …Khoản dư nợ này sẽ giảm dần trong quá trình khách hàng thanh toán khoản vay và bằng 0 khi tất toán.

Theo pháp luật Việt Nam hiện nay thì không có định nghĩa cho khái niệm dư nợ nhưng có quy định về nợ quá hạn. Nợ quá hạn chính là những khoản dư nợ gốc lớn hơn 0 mà khách vay đã không trả đúng hạn cho các ngân hàng, tổ chức tín dụng.

Ví dụ như anh A vay 1 tỷ đồng của ngân hàng, thời gian thanh toán nợ gốc là 300.0000 đồng vào ngày 15 hàng tháng. Dư nợ gốc của A là 300.000 đồng. Trong trường hợp anh A không thanh toán được khoản nợ gốc mà mình đã vay cho ngân hàng thì khoản dư nợ này sẽ được chuyển thành dư nợ gốc quá hạn từ ngày 16 mỗi tháng theo thỏa thuận giữa 2 bên.

Dư nợ có thể xuất hiện ở các khoản vay như vay không có tài sản đảm bảo (vay tín chấp), vay có tài sản bảo đảm (vay thế chấp), khoản phải trả khi mua sắm, dư nợ quá hạn đối với tiền gốc hoặc tiền lãi vay, tiêu dùng bằng thẻ tín dụng,…

Tổng dư nợ được hiểu là tổng số tiền mà các cá nhân, tổ chức cần phải thanh toán cho tổ chức tín dụng khi vay vốn trước đó, bao gồm tiền gốc, tiền lãi và các khoản phí theo thỏa thuận. Dư nợ chính là cách gọi ngắn gọn của tổng dư nợ.

Đặc điểm của dư nợ

Theo định nghĩa của dư nợ thì dư nợ sẽ có một số đặc điểm cụ thể như sau:

- Dùng để chỉ khoản tiền nợ chưa trả hoặc khoản tiền vay của khách hàng hoặc bên vay.

- Tùy vào từng thời điểm trả khoản tiền vay mà dư nợ có thể có những giá trị khác nhau.

- Dư nợ đối với từng khoản vay và từng khách hàng hoặc đối tượng vay là khác nhau.

- Dư nợ có thể trở thành nợ xấu hoặc nợ quá hạn nếu khách hàng hoặc bên vay không trả nợ đúng kỳ hạn.

Các loại dư nợ hiện nay

1. Dư nợ cho vay

Dư nợ cho vay (Loan outstanding balance) là tổng số tiền mà khách vay còn nợ và cần phải thanh toán cho ngân hàng tại một thời điểm nhất định. Chính vì vậy mà đây sẽ là khoản cho vay mà ngân hàng cần phải thu về.

2. Dư nợ hiện tại

Dư nợ hiện tại là khoản tiền nợ đầu tiên ngay sau khi ngân hàng hoặc tổ chức tài chính tiến hành giải ngân tiền vay cho khách hàng vay tín dụng.

3. Dư nợ đầu kỳ

Dư nợ đầu kỳ được định nghĩa là số tiền vay của khách hàng tính tại thời điểm đầu tiên sau khi giải ngân. Đối với dư nợ tín dụng thì khi kết thúc kỳ thanh toán trước, ngân hàng sẽ tự động gia hạn cho kỳ tiếp theo để bạn có thể dễ dàng mua sắm, tiêu dùng.

4. Dư nợ cuối kỳ

Dư nợ cuối kỳ chính là số tiền còn lại tại kỳ trả nợ cuối. Đối với người dùng thẻ tín dụng, khoản dư nợ này sẽ phổ biến hơn bởi bạn sẽ được phép ứng trước một khoản tiền cố định theo hạn mức tín dụng để chi tiêu trước, sau đó hoàn trả lại cho ngân hàng. Mỗi khách hàng sẽ có hạn mức và thời hạn thanh toán cụ thể. Khi đến hạn thanh toán, bạn sẽ phải trả lại toàn bộ số tiền đã tiêu trước đó cùng với khoản tiền lãi tín dụng đi kèm theo quy định cho ngân hàng.

Bên cạnh đó, bạn cũng phải thanh toán khoản nợ của những kỳ trước đó nếu có. Nếu bạn tất toán đủ và đúng hạn thì việc thanh toán hết cuối kỳ sẽ dễ dàng hơn, tránh tình trạng bị nợ quá hạn hoặc bị nợ dồn, không trả kịp.

5. Dư nợ bình quân

Đây là thước đo được nhiều chủ nợ sử dụng để xác định mức dư nợ của danh mục cho vay. Giá trị trung bình được xác định bằng cách xem xét giá trị đầu và cuối của một khoảng thời gian cụ thể.

Dư nợ bình quân = (Dư nợ đầu năm + Dư nợ cuối năm)/2

6. Dư nợ sao kê

Với những khách hàng chỉ dùng thẻ tín dụng, dư nợ sao kê là văn bản thông báo chi tiết số tiền nợ từ các khoản vay như: vay thế chấp, vay tín chấp, thẻ tín dụng,…

Dư nợ sao kê sẽ giúp khách hàng minh chứng được việc chi tiêu trước đó và giúp khách hàng có thể chi trả thẻ tín dụng đúng thời hạn và hạn mức.

7. Dư nợ tín dụng

Dư nợ tín dụng là khoản tiền mà khách hàng sử dụng thẻ tín dụng để thanh toán cho tiêu dùng, mua sắm, thậm chí là rút tiền mặt trước, sau đó hoàn trả khi đến kỳ hạn quy định.

Các loại dư nợ tín dụng hiện nay:

- Nhóm 1 – Dư nợ đủ tiêu chuẩn

- Nhóm 2 – Dư nợ cần chú ý

- Nhóm 3 – Dư nợ dưới tiêu chuẩn

- Nhóm 4 – Dư nợ có nghi ngờ

- Nhóm 5 – Dư nợ có nguy cơ mất vốn hay còn gọi là nợ xấu

8. Dư nợ bảo lãnh

Là khoản tiền nợ phát sinh từ các chứng từ bảo lãnh mà khách hàng vay đã thực hiện với tổ chức tín dụng. Cụ thể thì đây chính là khoản mà tổ chức tín dụng đã trả thay cho cá nhân, tổ chức trong trường hợp cá nhân, tổ chức này không thực hiện được nghĩa vụ trả nợ tín dụng của mình khi đến kỳ hạn thanh toán.

9. Dư nợ giảm dần

Đây là khoản dư nợ còn lại sau khi khách hàng đã trả được một phần tiền gốc ở các kỳ thanh toán trước đó. Phần tiền lãi sẽ được tính theo phần số tiền gốc tại thời điểm thanh toán. Hiểu theo một cách khác nữa thì dư nợ giảm dần chính là số tiền lãi vay ngân hàng giảm đi hàng tháng nếu như số tiền gốc giảm đi.

Số tiền còn lại phải trả = Tổng số tiền vay – Số tiền đã thanh toán từng đợt

Lãi suất dư nợ giảm dần chính là phần lãi tính trên số tiền thực tế mà khách hàng còn nợ, sau khi đã trừ đi phần tiền gốc mà khách hàng đã trả trong các tháng trước đó.

Mặc dù có cùng tổng số tiền lãi phải trả nhưng với cách tính lãi trên dư nợ giảm dần, mức lãi suất sẽ cao hơn cách tính lãi trên dư nợ gốc. Tức là dù vay cùng một số tiền, cùng một thời gian thì cách tính tiền lãi theo dư nợ giảm dần và dư nợ gốc sẽ cho ra hai kết quả thể hiện mức lãi suất khác nhau. Tuy nhiên, tổng giá trị của khoản tiền lãi trong thời gian vay mà khách hàng phải trả cho ngân hàng, tổ chức tín dụng vẫn như nhau.

10. Dư nợ quá hạn

Đây là khoản nợ của khách vay mà khi đến kỳ hạn, khách chưa thanh toán được tiền nợ gốc và tiền lãi theo hợp đồng với ngân hàng, tổ chức tín dụng. Căn cứ vào thời gian quá hạn thanh toán, dư nợ quá hạn được ngân hàng chia ra thành nhiều mức cụ thể. Tùy vào mức độ, ngân hàng sẽ đánh giá khả năng thanh toán và chấm điểm tín dụng của khách hàng.

Hậu quả của việc để nợ tín dụng quá hạn

Khi nợ tín dụng quá lâu, khách vay sẽ gặp phải các vấn đề như sau:

- Ảnh hưởng đến uy tín của bản thân và khách hàng đó sẽ khó vay vốn tại bất kỳ ngân hàng, tổ chức tín dụng nào trong lần vay tiếp theo vì có lịch sử tín dụng không tốt.

- Việc trả chậm nợ tín dụng cũng khiến khách hàng vi phạm hợp đồng tín dụng và phải chịu phạt. Mức hình phạt thường là 5 – 6% số nợ quá hạn và mức lãi trả chậm có thể lên tới 1.5 lần.

Do đó, để tránh có lịch sử tín dụng không tốt, bạn cần hạn chế tối đa việc quá hạn nợ tính dụng vì nó sẽ gây ảnh hưởng xấu đến việc vay nợ sau này tại bất kỳ điểm tín dụng nào.

Quy định mức dư nợ cấp tín dụng

Theo điều 128 của Luật các tổ chức tín dụng 2010, giới hạn dư nợ cấp tín dụng được quy định như sau:

– Tổng mức dư nợ cấp tín dụng đối với một khách hàng phải không được vượt quá 15% số vốn tự có của ngân hàng, tổ chức tài chính vi mô, quỹ tín dụng nhân dân, chi nhánh ngân hàng nước ngoài.

– Tổng mức dư nợ cấp tín dụng đối với một khách hàng và người có liên quan cũng không được vượt quá 25% số vốn tự có của ngân hàng thương mại, quỹ tín dụng nhân dân, tổ chức tài chính vi mô, chi nhánh ngân hàng nước ngoài.

– Tổng mức dư nợ cho vay đối với một khách hàng không được vượt quá 25% số vốn tự có của tổ chức tín dụng phi ngân hàng.

– Tổng mức dư nợ cho vay đối với một khách hàng và người có liên quan phải không được vượt quá 50% số vốn tự có của tổ chức tín dụng phi ngân hàng.

– Mức dư nợ cấp tín dụng được quy định cụ thể tại khoản 1, khoản 2 điều 128 của Luật các tổ chức tín dụng 2010 bao gồm cả tổng mức đầu tư vào trái phiếu do khách hàng hoặc người có liên quan đến khách hàng đó phát hành.

– Mức dư nợ cấp tín dụng được quy định cụ thể tại khoản 1, khoản 2 điều này sẽ không bao gồm:

a) Các khoản cấp tín dụng theo ủy thác của cá nhân, tổ chức (bao gồm cả chi nhánh ngân hàng nước ngoài khác tại Việt Nam và tổ chức tín dụng) và Chính phủ mà trong đó, những rủi ro liên quan đến khoản cho vay này sẽ do Chính phủ, tổ chức và cá nhân ủy thác chịu trách nhiệm.

b) Các khoản cấp tín dụng đối với tổ chức tín dụng hoặc chi nhánh ngân hàng nước ngoài khác.

c) Các khoản cấp tín dụng có bảo đảm đầy đủ thông qua số tiền gửi tiết kiệm của cá nhân (bao gồm cả thời hạn và giá trị).

d) Các khoản bảo lãnh cho bên được bảo lãnh là chi nhánh ngân hàng nước ngoài hoặc tổ chức tín dụng khác.

đ) Các khoản bảo lãnh trên cơ sở bảo lãnh đối ứng của chi nhánh ngân hàng nước ngoài hoặc tổ chức tín dụng khác.

e) Các khoản bảo lãnh trên cơ sở thư tín dụng dự phòng do chi nhánh ngân hàng nước ngoài hoặc tổ chức tín dụng khác phát hành.

g) Các khoản xác nhận bảo lãnh theo đơn đề nghị của bên bảo lãnh là chi nhánh ngân hàng nước ngoài hoặc tổ chức tín dụng khác nếu các bên liên quan có thỏa thuận bằng văn bản về việc bên xác nhận bảo lãnh được quyền hạch toán ghi nợ, đồng thời yêu cầu bên bảo lãnh phải hoàn trả số tiền mà bên xác nhận bảo lãnh đã trả thay cho bên được bảo lãnh khi thực hiện nghĩa vụ bảo lãnh.

h) Các khoản cam kết, bảo lãnh phát hành dưới các hình thức tín dụng chứng từ đi kèm là tài sản bảo đảm đầy đủ bằng loại tiền gửi là Việt Nam đồng, vàng, ngoại tệ hoặc trái phiếu Chính phủ của bên được bảo lãnh và/hoặc người thứ 3.

– Các giới hạn cấp cho vay được áp dụng đối với cả trường hợp chi nhánh ngân hàng nước ngoài hoặc tổ chức tín dụng chỉ đầu tư vào trái phiếu doanh nghiệp và trái phiếu của người có liên quan của doanh nghiệp đó phát hành ra thị trường.

– Giới hạn cũng như điều kiện cấp tín dụng để thực hiện hoạt động đầu tư, kinh doanh cổ phiếu của ngân hàng thương mại và các chi nhánh ngân hàng nước ngoài sẽ do Ngân hàng nhà nước Việt Nam quy định.

– Trong trường hợp nhu cầu vay vốn tài chính của một khách hàng và người có liên quan vượt quá giới hạn tín dụng quy định tại khoản 1 và 2 của điều này thì tổ chức tín dụng và chi nhánh ngân hàng nước ngoài sẽ được cấp tín dụng hợp vốn theo quy định của Ngân hàng nhà nước Việt Nam.

Cách kiểm tra dư nợ

1. Sử dụng hệ thống phần mềm quản lý khách hàng của ngân hàng để kiểm tra

Bất kỳ ngân hàng nào cũng có hệ thống phần mềm quản lý khách hàng. Nhờ có sự hỗ trợ của phần mềm này, nhân viên ngân hàng có thể dễ dàng, nhanh chóng kiểm tra được thông tin dư nợ của khách hàng bất kỳ lúc nào. Nếu bạn có nhu cầu thanh toán khoản vay của mình, bạn chỉ cần liên hệ với nhân viên ngân hàng để biết chính xác số dư nợ của mình với ngân hàng đang là bao nhiêu.

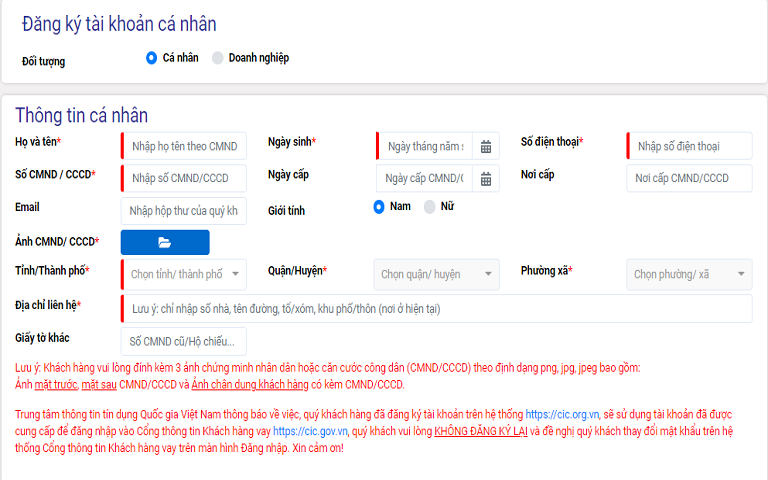

2. Kiểm tra bằng dư nợ bằng cách tra cứu CIC

Bạn có thể mở tài khoản tại trung tâm thông tin tín dụng CIC để tiện cho việc chủ động tra cứu số dư tín dụng. Tuy nhiên, nhược điểm của phương pháp này là bạn chỉ có thể tra cứu được thông tin dư nợ trong khoảng 1 tháng mà không thể xem được số dư nợ hiện tại của mình. Theo như hợp đồng tín dụng của khoản vay trả góp, dư nợ được tính theo phương pháp thủ công. Đối với trường hợp cho vay trả góp, hợp đồng tín dụng phải có các thông tin như sau:

- Số tiền cho vay

- Thời hạn vay

- Trả gốc hàng tháng

- Lãi suất: theo quy định của từng ngân hàng

- Ngày phát hành

Các phương thức thường dùng để thanh toán dư nợ

Hiện nay, dư nợ tín dụng thường được thanh toán theo 4 cách sau:

- Trực tiếp đến quầy giao dịch của ngân hàng để nộp tiền mặt: Đây là hình thức được xem là an toàn nhất khi khách hàng trực tiếp đến quầy giao dịch của ngân hàng và nộp tiền.

- Sử dụng ủy nhiệm chi hoặc séc: Đây là hình thức được sử dụng khá nhiều tại các nước phát triển nhưng chưa phổ biến tại Việt Nam.

- Trích nợ từ tài khoản nguồn: Khách hàng cần đăng ký thanh toán tự động tại ngân hàng và phải đảm bảo rằng mình có đủ tiền thanh toán trong tài khoản khi đến hạn.

- Chuyển tiền tài khoản liên ngân hàng: Mặc dù đây là một hình thức khá tiện lợi nhưng khách hàng cần chú ý tránh thực hiện vào ngày cuối tuần. Nguyên nhân là vì vào ngày cuối tuần, việc chuyển khoản liên ngân hàng có thể diễn ra chậm hơn. Điều này sẽ là lý do khiến khách vay trả nợ chậm và ảnh hưởng đến uy tín của bản thân.

Để tránh rủi ro cho việc quên ngày đến hạn trả nợ hoặc trả thiếu tiền, bạn nên xây dựng kế hoạch tiêu dùng và trả nợ ngân hàng một cách chi tiết. Hiện nay, có nhiều ngân hàng đã bổ sung thêm chức năng nhắc trả nợ tự động, hoặc ngân hàng sẽ nhắn tin cho khách hàng của mình để thông báo đến khách hàng có nhu cầu trả nợ cho ngân hàng.

Một số vấn đề cần lưu ý liên quan đến dư nợ và dư nợ tín dụng

1. Thanh toán nợ đúng thời hạn

Dù dư nợ là ít hay nhiều thì việc thanh toán đúng hạn cũng rất quan trọng. Bởi lẽ, tất cả các giao dịch của khách hàng vay đều được lưu trữ lại nên nếu thanh toán chậm, bạn không chỉ bị phạt tiền mà còn bị chấm điểm tín dụng thấp.

2. Chú ý lãi suất dư nợ quá hạn

Thông thường khi đi vay, khách hàng thường không để tâm nhiều đến lãi suất quá hạn mà chỉ chú ý đến khoản vay, lãi vay và hồ sơ…. Tuy nhiên, bạn không thể chắc chắn rằng mình sẽ tất toán đầy đủ và đúng hạn vì cuộc sống có rất nhiều sự cố bất ngờ. Chính vì vậy, việc trễ hạn trả nợ cũng là điều rất dễ xảy ra và việc quan tâm đến lãi suất quá hạn khi vay tiền là bạn phải cần chú ý.

3. Hạn chế rút tiền mặt trong thẻ tín dụng

Khác với việc rút tiền từ những loại thẻ thông thường, việc rút tiền trong thẻ tín dụng sẽ đòi hỏi khách hàng phải trả một khoản phí khi rút tiền và lãi suất rút tiền theo quy định của ngân hàng phát hành thẻ. Do đó, bạn nên hạn chế tối đa việc rút tiền từ thẻ tín dụng bởi chính các ngân hàng cũng không khuyến khích khách hàng của mình sử dụng dịch vụ này.

4. Chi tiêu hợp lý để đảm bảo dư nợ tín dụng trong mức có thể chi trả được

Việc chi trước trả sau thường dẫn đến hậu quả là tiêu tiền quá đà và nợ chồng chất. Do đó, bạn nên kiểm soát việc chi tiêu của mình thật kỹ khi sử dụng bằng thẻ tín dụng. Đồng thời tận dụng những chương trình trả góp lãi suất 0% để kéo dài thời gian trả nợ cho những khoản chi tiêu lớn, từ đó góp phần giảm tải dư nợ thẻ tín dụng.

Trên đây là những thông tin về dư nợ là gì, các loại dư nợ hiện nay, cách thanh toán dư nợ và những lưu ý đối với vấn đề liên quan đến dư nợ, dư nợ tín dụng mà chúng tôi muốn chia sẻ đến bạn đọc. Hy vọng những thông tin này sẽ hữu ích đối với các bạn.